一

摘要:IPO回暖下的豪賭。

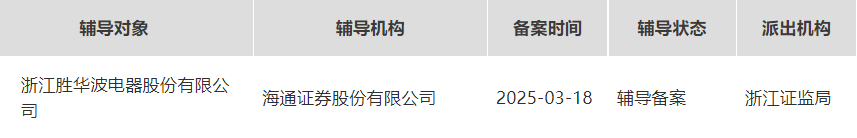

IPO回暖下的豪賭。 近日,一則消息突然在資本市場(chǎng)成為焦點(diǎn)。 2024年唯一被否的IPO企業(yè)——?jiǎng)偃A波(浙江勝華波電器股份有限公司)時(shí)隔14個(gè)月后高調(diào)宣布重啟上市計(jì)劃,并完成IPO輔導(dǎo)備案,標(biāo)志著其第二次沖擊資本市場(chǎng),保薦機(jī)構(gòu)也從安信證券換成海通證券。 資本市場(chǎng)從不缺故事,但勝華波的故事格外耐人尋味。從“被否”的標(biāo)簽,到家族100%掌控的局面;從大額分紅與募資之間的矛盾,再到現(xiàn)金流與利潤(rùn)的背離,這家汽車零部件巨頭似乎帶著諸多爭(zhēng)議強(qiáng)勢(shì)回歸。 2022年,勝華波志在必得地遞交了IPO申請(qǐng),憑借著在行業(yè)內(nèi)的所謂“領(lǐng)先地位”,一副勝券在握的模樣。然而,2023年全面注冊(cè)制落地后,申請(qǐng)平移至上海證券交易所,一切開始變味。內(nèi)控缺陷、關(guān)聯(lián)交易等亂象紛紛浮出水面,問題接踵而至。 到了2024年1月12日,勝華波的IPO申請(qǐng)被無情否決,成了當(dāng)年唯一“折戟沉沙”的企業(yè)。上市委對(duì)其內(nèi)控不健全、財(cái)務(wù)數(shù)據(jù)不透明以及分紅與募資計(jì)劃的自相矛盾等問題,發(fā)起了嚴(yán)厲追問。這些問題猶如利箭,直擊勝華波要害,使其上市之路戛然而止。 時(shí)隔一年多,勝華波迫不及待重啟上市,火速換掉保薦機(jī)構(gòu),顯然是想靠新機(jī)構(gòu)的專業(yè)能力,趕緊解決前期的遺留問題,急切程度可見一斑。 如今,隨著2025年3月其與海通證券簽署輔導(dǎo)協(xié)議,重啟上市計(jì)劃,市場(chǎng)目光瞬間又被吸引過來,這個(gè)既有增長(zhǎng)潛力又充滿爭(zhēng)議的家族企業(yè),又站在了風(fēng)口浪尖。 一 二 三

3月18日,昆侖萬(wàn)維正式開源首款工業(yè)界多模態(tài)思維鏈推理模型Skywork R1V,即日起開源模型權(quán)重...

2025-03-18

2025-03-18截至上周五收盤,從年初至今,黃金已累計(jì)上漲14%。百利好認(rèn)為,本輪金價(jià)大漲不僅反映出市場(chǎng)避險(xiǎn)情緒升溫...

2025-03-18

2025-03-18又是一年春風(fēng)暖。隨著金融消費(fèi)者群體不斷壯大,其權(quán)益保護(hù)日益成為社會(huì)焦點(diǎn)議題。

2025-03-18

2025-03-18近期,央視315晚會(huì)曝光的多起消費(fèi)維權(quán)事件持續(xù)發(fā)酵,與此同時(shí),電商平臺(tái)“百億補(bǔ)貼”活動(dòng)中翻新機(jī)以次充...

2025-03-18

2025-03-182025 年 3 月 16 日農(nóng)藥行業(yè)領(lǐng)軍企業(yè)泰益欣在上海舉辦以《創(chuàng)引未來》為主題的 2025 年新...

2025-03-18

2025-03-18在政府工作報(bào)告高度聚焦消費(fèi)的大背景下,信用卡作為拉動(dòng)內(nèi)需、促進(jìn)消費(fèi)的有力金融產(chǎn)品,重要性愈發(fā)凸顯。

2025-03-18

2025-03-18第二屆肌膚細(xì)胞級(jí)抗皺科研大會(huì)圓滿舉辦。林清軒重磅發(fā)布行業(yè)首部中國(guó)細(xì)胞級(jí)抗皺護(hù)膚藍(lán)皮書及兩款新品,推進(jìn)...

2025-03-18

2025-03-18近日,視源股份與海亮科技集團(tuán)在廣州簽署戰(zhàn)略合作協(xié)議。

2025-03-18

2025-03-18本次論壇不僅是對(duì)亨達(dá)集團(tuán)35周年輝煌歷程的慶祝,更匯聚了業(yè)內(nèi)頂級(jí)財(cái)經(jīng)專家、投資者及商業(yè)領(lǐng)袖,共同探討...

2025-03-18

2025-03-18春日的三晉大地,空氣中彌漫著酒香與機(jī)遇交織的氣息。

2025-03-18

2025-03-18投資家網(wǎng)(m.51baobao.cn)是國(guó)內(nèi)領(lǐng)先的資本與產(chǎn)業(yè)創(chuàng)新綜合服務(wù)平臺(tái)。為活躍于中國(guó)市場(chǎng)的VC/PE、上市公司、創(chuàng)業(yè)企業(yè)、地方政府等提供專業(yè)的第三方信息服務(wù),包括行業(yè)媒體、智庫(kù)服務(wù)、會(huì)議服務(wù)及生態(tài)服務(wù)。長(zhǎng)按右側(cè)二維碼添加"投資哥"可與小編深入交流,并可加入微信群參與官方活動(dòng),趕快行動(dòng)吧。